Yerli veya yabancı birçok kripto para borsasında kaydımız bulunuyor. Merkezi bir otorite tarafından yönetilen bu borsalara kimlik kartlarımızı, biyometrik fotoğraflarımızı ve binlerce dolarımızı emanet ediyoruz. Günde on milyarlarca dolar hacim yapılan bu merkezi borsaların ne kadar güvenli olduğu hep bir tartışma konusuydu. Ardından sıcak cüzdanlar ile çalışan Uniswap, Pancake Swap gibi Merkeziyetsiz finans uygulamalarının geliştirilmesi borsaların tekelini bir nebze kırdı. Ancak trade araçlarının gelişmemiş olması sebebiyle kullanıcılara yetmemesi Merkeziyetsiz borsaların üretilmesini sağladı. İşte bu merkeziyetsiz borsaların lideri de dYdX.

dYdX Nasıl Kullanılır? Nasıl Para Yatırılır? Nasıl İşlem Açılır? Yazımıza buradan ulaşabilirsin

İnsanlar dYdX’in etrafında yoğunlaştı çünkü Binance, FTX ve Bitfinex gibi merkezi borsalara merkeziyetsiz alternatif sunuyor. Ancak heyecan sadece proje ile değil, dYdX’in dağıttığı muhteşem airdrop’uyla da ilgili. Bazı erken kullanıcılar 100.000 ‘lerce doları aşan airdrop’a hak kazandı.

%5 indirimle, dYdX serüveninize bu link ile başlayabilirsiniz.

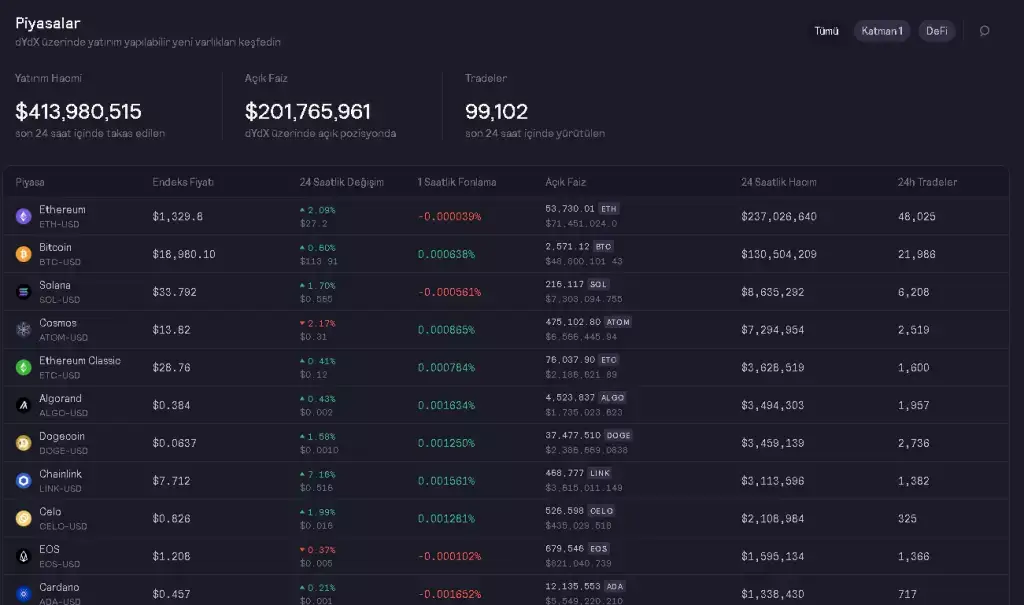

dYdX, klasik marj ticareti ve spot ticaret ürünleri ile merkeziyetsiz bir borsadır, ancak ana cazibe merkezi, sürekli sözleşmelerle oluşturduğu türev işlemlerdir. dYdX; sizden KYC veya herhangi bir kimlik bilgisi istemeden, herhangi bir aracı olmadan, sadece akıllı kontratlar üzerinden spot, kaldıraçlı işlemler ve borç alıp vermenizi sağlar. dYdX; Bitcoin $BTC, Ether $ETH, Avalanche $AVAX ve Solana $SOL dahil olmak üzere 35’den fazla coin için sürekli ticaret seçenekleri sunmaktadır.

Defi Nedir? Merkeziyetsiz Finans Nedir? yazımızı buradan okuyabilirsiniz

dYdX; Ethereum üzerinde yer alan ve denetlenen akıllı sözleşmeler ile çalışır ve tamamiyle şeffaftır. Güvenli ve güçlü finansal ürünler oluşturarak merkezi bir borsaya olan güven ihtiyacını sağlar. İşin özeti dYdX, merkezi olmayan bir borsanın güvenlik ve şeffaflığını merkezi bir borsanın kullanılabilirliği ve hızı ile birleştiriyor.

Merkeziyetsiz Borsa DEX Nedir? yazımızı buradan okuyabilirsiniz

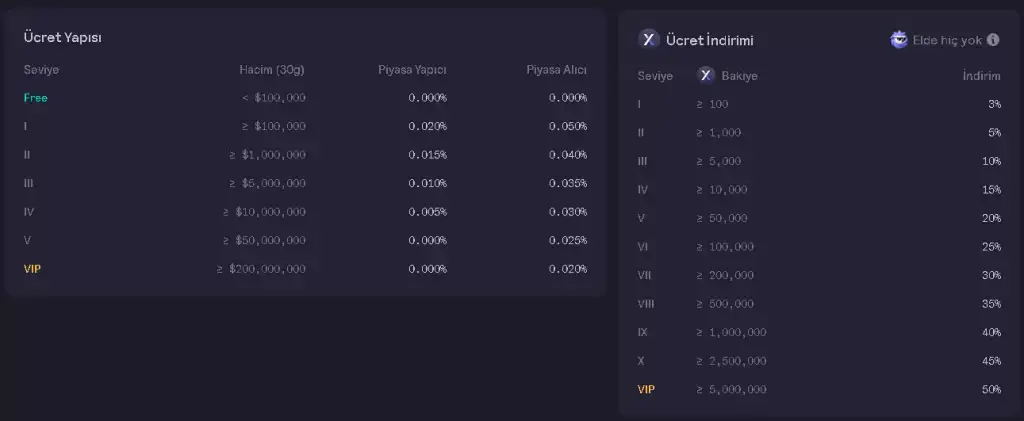

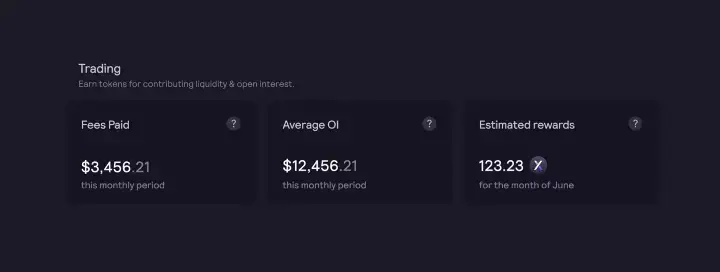

Ayrıca dYdX’de son otuz gün içinde 100.000$’dan az işlem hacmine sahip hesaplar 0 komisyon ile işlem yaparlar. 100.000$ aşılması halinde harcanan komisyon oranları kademeli olarak düşüyor ve dydx token olarak geri ödeniyor. Her 28 günde bir 3.835.616 adet $DYDX token platformu kullanan traderlara dağıtılıyor. Ay sonunda harcadığınız fee’lerin tüm ödenen fee’lere oranına göre ödül havuzundan payınızı alırsınız.

İndirimli İşlem Ücretleri

dYdX üzerinde işlem yaparak, işlem ücretlerinden tasarruf edersiniz. DYDX token stake ederek, işlemlerde daha düşük fee’ler ödersiniz ve böylelikle P&L yani karınızı arttırabilirsiniz.. İşlem ücretlerinde indirim almak için cüzdanınızda dYdX token tutmanız gerekir. İndirimler, tuttuğunuz dYdX miktarına göre işlem ücretlerinde %3 ila %50 arasında değişmektedir.

dYdX Nasıl Çalışır?

Bireysel borç almak ve vermek yerine, herkes tek bir “küresel borç verme havuzu” ile etkileşime girer. Her coinin akıllı sözleşmelerle yönetilen borç verme havuzu vardır. Bu nedenle para çekme, borç alma ve borç verme, eşleşmeleri yeterli sermayeyi beklemeye gerek kalmadan herhangi bir zamanda gerçekleşebilir. Borç alanlar ve borç verenler arasındaki etkileşim yani arz – talep ilişkisi her bir varlığın faiz oranlarını belirler.

dYdX; yalnızca kitle kaynaklı likidite kullanarak türünün ilk örneği olan türev trade ile en iyi merkeziyetsiz finansal teknolojileri birleştirir. Pratikte bu, kaldıraçlı bir ticaret pozisyonu açmak için teminat yatırdığınızda, tamamen diğer tüccarlar tarafından finanse edilen merkeziyetsiz bir likidite havuzundan borç aldığınız anlamına gelir.

Bir süredir, merkeziyetsiz borsalar, Uniswap tarafından popüler hale getirilen iki coinli farm ile likidite yaratma yöntemini kullanıyor. AMM yani Otomatik Piyasa Yapıcı sistemde kullanıcıların nominal dolar miktarı açısından eşit olarak (örneğin, 100 dolar Ether ve U100 dolar USDC) iki coin yatırdığı likidite “havuzları” oluşturulur. Bir algoritma aracılığıyla, bu havuzlar otomatik olarak dengelenir ve token fiyatlarında fiyat arbitrajını kolaylaştıran varyasyonlar oluşturur.

Defi Nedir , Likidite Madenciliği Nedir? Stake ve Farm Yazımızı buradan okuyabilirsiniz

dYdX’in Çözümü

dYdX likidite oluşturma konusunda farklıdır ve klasik borsalardan aşina olduğumuz “al/sat emir defteri” çözümünü tercih etmiştir. Bu sistemde fiyatlar otomatik olarak oluşturulmaz, marketin iki tarafında yer alan yapıcılar ve alıcılar tarafından oluşturulur. İki taraf da hangi fiyattan alış veya satış yapmak istediğini seçebilme özgürlüğüne sahiptir. Bu çözümün olumsuz yanı, bu sipariş defterinin şu anda merkezileştirilmiş olmasıdır. Kısacası ve şimdilik borsanın motoru merkezidir ve bu nedenle mevcut sistem karma olarak sınıflandırılabilir. Ancak karma sistem tamamen şeffaftır. Alıcılar, üreticiler tarafından verilen satış emirlerinin toplamını ve aynı zamanda gerçekleştirilen emirleri kısıtlama olmaksızın gözlemleyebilirler.

Bu Karma Sistem Ne Kadar Süreyle Çalışacak?

Bu yılın başındaki büyük haber, tamamen merkezi olmayan bir borsa araştırmasının meyvelerini vermesiydi. Yakın gelecekte platform, dYdX’i tamamen merkezsizleştirecek olan 4. sürümünün lansmanını yapmaya hazırlanıyor. dYdX; her zaman opsiyonlar ve türevler gibi daha gelişmiş alım satım araçları sunmayı planlıyor. Ayrıca projenin hedefi merkezi veya merkeziyetsiz tüm borsalar arasında en büyük olmak. dYdX, şu anda v3 yani üçüncü versiyonunda. Platformun bazı bileşenleri henüz merkezi değil. Şirket, sipariş defteri ve eşleştirme motoru için şimdilik merkezi sistemlere güveniyor. Proje 2022’nin sonuna kadar v4’ü aktifleştirmeyi amaçlıyor ve v4 merkezi bileşenler olmadan tamamen merkeziyetsiz çalışacak. Diğer ticari faaliyetlerin yanı sıra mevcut marj ve teminat seçeneklerine de iyileştirmeler getirilecek. Platformun sahibi tamamen topluluk olacak ve kontrolü dYdX Trading Inc. şirketinden ele alacak. Şirket işlem ücretlerinden artık gelir elde edemeyecek.

Peki Neden dYdX Merkeziyetsiz Bir Borsa Olarak Sınıflandırılıyor?

Bu sınıflandırma, başlangıçta Ethereum ana zincirinde işlem gören ve bugün StarkWare Katman 2 çözümünde işlem gören kullanıcıların fonlarının her zaman cüzdanlarında kalmasından kaynaklanmaktadır.

dYdX Bize Neler Sunuyor?

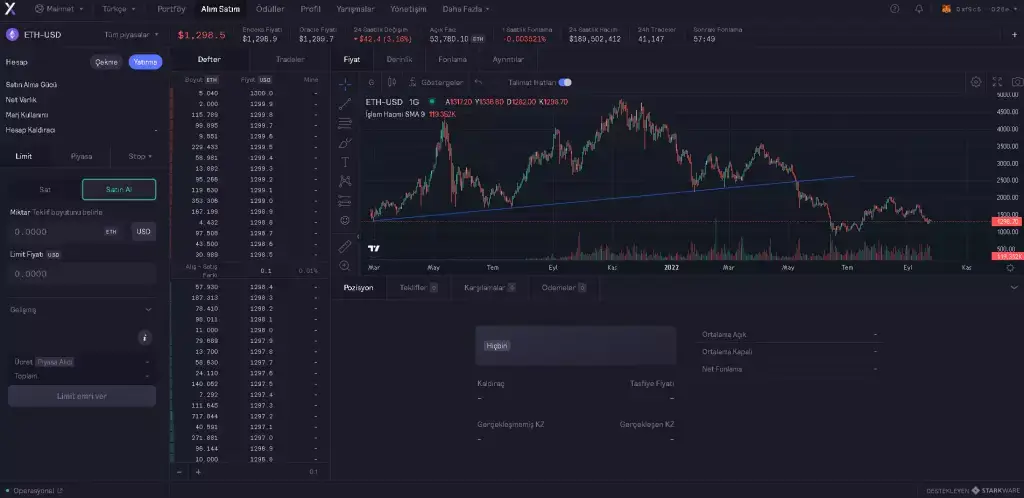

dYdX; diğer borsalardan aşina olduğumuz kullanışlı ve basit bir arayüze sahiptir. Ekranın sol bölümünde coinlerin anlık fiyatlarını, alım ve satım emir defterini, işlem açma bölümünü rahatlıkla görebilirsiniz. Ekranın ortasında Tradingview destekli grafikler ile analizler yapabilir, fiyatları takip edebilir; Göstergeler’i kullanabilir ve trade işlemlerinizi kolaylaştırabilirsiniz. RSI (Göreceli Güç Endeksi), ticaret hacmi, MA (hareketli ortalama) gibi yardımcı elementlere yine bu bölümden kolaylıkla ulaşabilirsiniz. Grafiklerde çizimler yapabilir ve başarı oranınızı arttırabilirsiniz. Aynı şekilde ekranın alt bölümünde emirlerinizi, işlemlerinizi, pozisyonlarınızı kolayca takip edebilirsiniz.

Emir Türleri

Alım satım yaptığımız piyasanın türü ne olursa olsun, dYdX hem limit hem de stoploss emirleri vermemizi sağlar. İlki, bir varlığı satmayı veya kâr etmeyi amaçladığımız bir fiyat belirlemek için yararlıdır. Bu fiyata ulaşılırsa, platform siparişi otomatik olarak gerçekleştirir. Stoploss, adından da anlaşılacağı gibi, limit emirlere benzer ve otomatik olarak dilediğiniz yerde bir işlemdeki kayıplarınızı sınırlandırmanızı sağlar ve işlemi kapatır.

Spot Ticaret

Spot ticaret; bizlerin aşina olduğu, doğrudan coin trade yapabildiğimiz bölümdür. Geleneksel alış veriş olarak tanımlayabiliriz. Risk seviyesi düşüktür. Diğer ticaret tiplerine göre tasfiye yani tamamen kaybetme riski yoktur.

Kaldıraçlı Ticaret

Kaldıraçlı ticaret o anda sahip olmadığımız bir miktar parayla coin satın almamıza izin verir. dYdX’te, kaldıraç yani marjin alım satım limitleri 20’dir. Marj ticaretinin olumsuz yönü kayıplardır. Kârımızı artırdığımız gibi, kripto para birimi fiyatının düşmesi durumunda karşılaştığımız kayıplar da artar.

Sürekli Türevler

dYdX platformunda en çok tercih edilen ürün Sürekli Türevler diyebiliriz. dYdX ekibinin yaptığı araştırmaya göre, merkezi borsalarda en fazla işlem hacmi bu üründedir. Sürekli sözleşmeler vadeli işlem sözleşmelerine benzer, ancak adlarından da anlaşılacağı gibi vadeleri yoktur. Bir türev işlemlerde bir coinin kendisi ile değil gerçek fiyatını takip eden bir tür sentetik varlıkla işlem yaparız. Alım satım yaparken örneğin BTC veya ETH satın almış olmuyoruz. Bir sözleşme satın almış oluyoruz. Bu sözleşmelerde iki olası seçeneğimiz var. Coin fiyatının yükselme eğiliminde olacağını düşünürsek Long – Uzun pozisyon açarız, aksi takdirde Short -Kısa pozisyon açar ve düşüş bekleriz. Herhangi bir pozisyon açarken 20 katına kadar kaldıraç kullanılabiliriz. Ancak kripto paraların volatilitesini unutmamak gerekir. Kazançlar cazip görünse de kaybetme riski de bulunmaktadır.

dYdX Yatırımcıları

Partnerleri ve destekçileri arasında yok yok diyebiliriz. Web3 proje startuplarını desteklemek için 3 milyar$ ayıran a16z; Polychain, Coinbase Ceo’su Brian Armstrong, Hashed, Spartan ilk bakışta gözümüze çarpan sektörün devleri. 2017 yılında eski bir Coinbase mühendisi olan Antonio Juliano tarafından kurulan dYdX, anında yatırımcıların ilgisini çekti ve 87 milyon$ fon toplamayı başardı. Toplanan yüklü fon sayesinde proje geliştiricileri dYdX’i özenle yaratmış oldular.

Antonio Juliano, Bankless’teki son röportajında, merkezi olanlar da dahil olmak üzere en büyük kripto para borsası olmayı planlayıp planlamadığı sorulduğunda, “Başından beri bunun için çalışıyoruz” dedi. İlerleyen dönemde dYdX’in borsa hacmi açısından büyük merkezi borsalardan daha iyi performans gösterdiği haberi ile karşılaşırsak şaşırmamak gerekir.

dYdX Versiyonları ve Geleceği

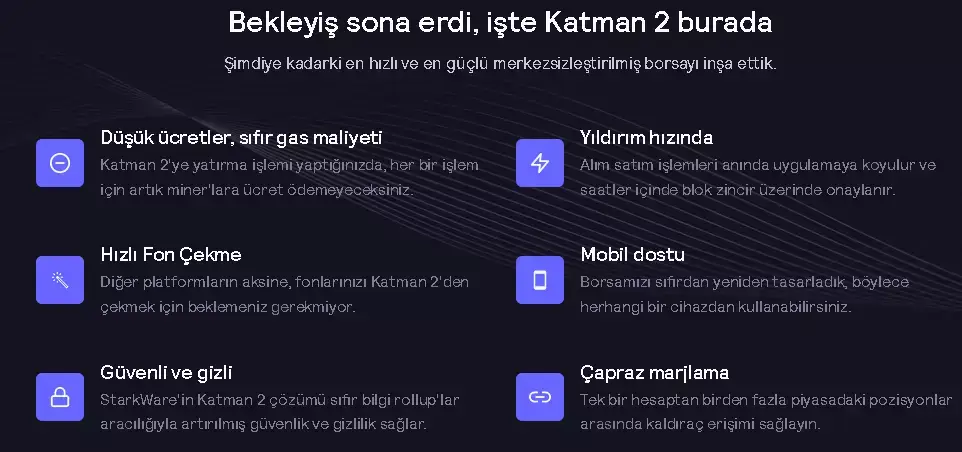

Borsa, ilk olarak 2017 yılı Temmuz ayında Ethereum üzerinden kripto marj ticareti, borç verme ve borç alma hizmetleri sunmaya başladı. Ardından borsa 1 Kasım 2021’de Katman-2 üzerinde çalışmaya başladı ve gerçekten merkeziyetsiz bir borsa olma yolunda hedefini büyüttü. Ethereum blokzinciri saniyede 15 işlemi destekliyor. ETH 2.0 ile 100.000 TPS hedeflenmiş olsa da bu hedefe ulaşma süresi henüz kestirilemiyor. Bugünlerde projeler de Ethereum blok zincirine daha fazla yük bindirmemek ve daha hızlı olmak için çeşitli teknikler kullanıyorlar.

dYdX, Ethereum Layer 2 çözümü olan Starkware kullanmaktadır. “Zero Knowledge Proof – Sıfır Bilgi Kanıtı” Rollups teknolojisini kullanan Starkware gibi Layer-2 Rollup projeleri ana ağın etrafında uzanan belirli özelliklerle donatılmış ağlardır. dYdX’in Starkware seçme sebebi de Starkware’in aylardır mainnette aktif olması ve hali hazırda swap platformu bulunan ve çalışan bir rollup protokolü olmasıdır. Bu çözüm ile dYdX, kullanıcılarına neredeyse ücretsiz ve anlık işlemlerle son derece hızlı, merkeziyetsiz bir swap hizmeti sunabilecek. İsrail merkezli şirket, geçtiğimiz Kasım ayında C Serisi yatırım turunda 2 milyar dolarlık bir değerlemeye ulaşmıştı.

Zero Knowledge Proof Nedir? yazımıza mutlaka göz atmalısınız

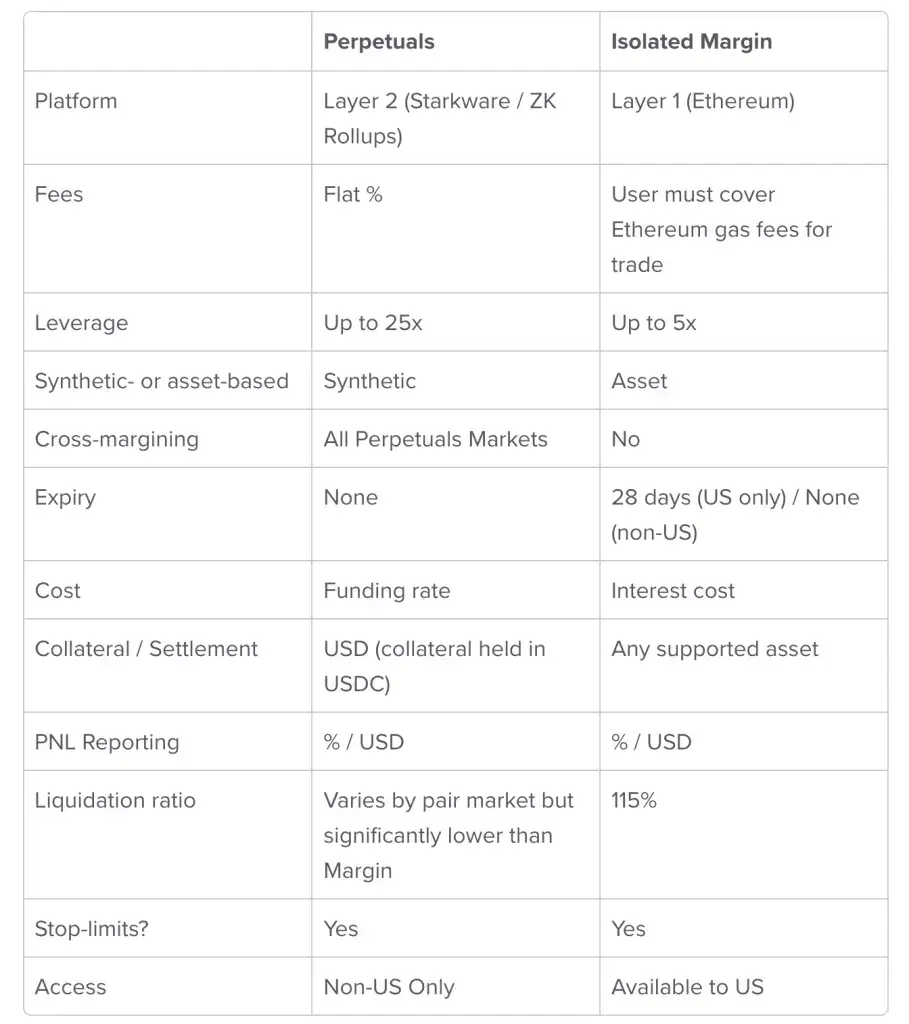

Özetle, Katman-1 ve Katman-2 dYdX arasındaki fark, ilkinin eski sürüm olması ve ikincisinin dYdX’in geleceği olmasıdır. Farkları özetlemek için, burada dYdX ekibi tarafından hazırlanmış tabloya hemen göz atalım.

FLAŞ GELİŞME!

dYdX Ethereum’u Terk Ediyor ve Cosmos’a Taşınıyor!

Neden dYdX Ethereum’u Terk Ediyor? dYdX Neden Cosmos’u Tercih Ediyor?

dYdX; Cosmos ekosisteminde yerel bir zincir kurmak için Ethereum blok zincirinden ayrılıyor. Proje kendisini “Ethereum blok zinciri tarafından desteklenen gelişmiş kriptofinansal ürünler” sunmak olarak tanımladığı için bu hamle sürpriz oldu.

dYdX, hareketi “dYdX’i tamamen merkezi olmayan, zincir dışı, sipariş defteri ve eşleştirme motoruna sahip bağımsız bir Cosmos tabanlı blok zinciri olarak yeniden inşa etmek” olarak nitelendirdi. Yeniden oluşturma, Tendermint konsensüs mekanizmasını kullanan DEX’in dördüncü versiyonu olacak.

SDK’nın kullanılması yoluyla Cosmos, yeni sürümün diğer özelliklerin yanı sıra dYdX’in “tam merkeziyetsiz” olmasını sağlayacak. Ayrıca Cosmos, IBC protokolü aracılığıyla rakipsiz bir cross-chain interoperability yani çapraz zincir birlikte çalışabilirlik sunuyor. Mevcut dYdX tokeni, katman-2 işlevselliğini kolaylaştırmak için StarWare’in StarkEX’ini kullanan Ethereum tabanlı bir ERC-20 tokenidir. Cosmos’a geçiş sonrası dYdX platformunu kendi blokzincirine ve yönetişim sistemine adanmış bir coine sahip olacak.

Cosmos Ekosistemi inceleme yazımız için buyrun

dYdX, “teknolojide köklü değişiklikleri benimsediğini” ve Cosmos’un vizyonu çerçevesinde gelişmeye devam etmesini sağlayacak bir ekosistem olduğunu belirtiyor.

dYdX’ten yapılan açıklamada ayrılmanın temel nedeni, canlı bir sipariş defteri ile merkezi olmayan bir sistemi çalıştırmanın yüksek verim gerektirdiğidir. Firma, profesyonel tüccarların ve kurumların talep ettiği ticaret deneyimi için saniyede 1.000’den fazla işlemin işlenmesi gerektiğini belirtiyor. dYdX; ölçeklendirmeyle ilgili sorun için, Ethereum’da kalarak L1 veya L2 çözümlerin hiçbirinin birinci sınıf bir sipariş defterini ve eşleştirme motorunu çalıştırmak için gereken iş yükünü taşıyamayacağını düşünüyor.

2022 son çeyreğine girerken önümüzdeki günlerde dYdX ‘in v4 haberlerini bekliyoruz. Tam merkeziyetsizliğe geçişindeki süreci ve daha fazlasını sizlere sunuyor olacağız.

DYDX Token Kazanmanın Yolları

DYDX, protokolün kendisinin kullanılmasından elde edilen ödüllerle veya havuzlara USDC veya DYDX’in stake edilmesi yoluyla kazanılabilir.

Ticaret Ödülleri

Likidite sağlamaya hazır değilseniz, platformda ticaret yaparak DYDX tokenleri kazanabilirsiniz. İlk token arzının %2,5’i, ödenen ücretler ve açık faiz kombinasyonuna dayalı olarak dYdX Katman 2’de işlem yapan kullanıcılara dağıtılacak. DYDX jetonlarının dağıtımı her 28 günde bir gerçekleşiyor ve beş yıl boyunca sürecek. Dönem başına 3,8 milyondan fazla DYDX token dağıtılmakta ve herhangi bir kilitlenmeye tabi değildir.

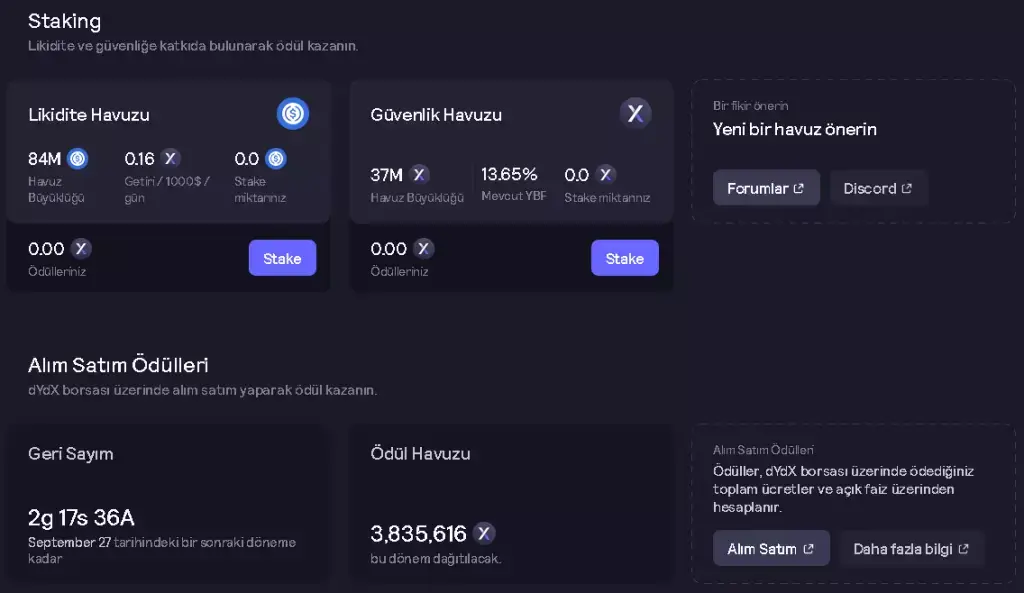

dYdX Likidite Stake Havuzları

Merkeziyetsiz likidite, dYdX’in başarısı için oldukça önemli bir diğer bileşenidir. Likidite sağlayıcıları tarafından yatırılan fonlar ile dYdX güçlü bir likidite havuzuna sahip oldu. Likidite sağlayıcılarını teşvik etmek için platform; dYdX token yatıran herkesi dYdX tokenleriyle ödüllendiriyor. Platforma likidite yaratmak Uniswap vb. defi platformlarının ikili stake mekanizmasından farklıdır. Platforma dilerseniz yalnızca USDC yada DYDX token stake edebilirsiniz.

Protokole USDC yatırdıktan sonra, stkUSDC almak için havuzda stake yaparsınız. Ardından, kullanılabilir likidite havuzuna eklemek için tokeninizi aktif olarak işaretlersiniz. İşte o zaman USDC depozitonuz dYdX tokenleri ve işlem ücretlerinden pay kazanmaya başlar. Ödül havuzu toplam arzın %2,5’u yani 25 milyon adet dYdX token olarak ayrılmıştır.

Marj ticaretin yanı sıra, dYdX ‘e borç verebilir ve pasif gelir elde edebilirsiniz. dYdX ‘de borç verenler her yeni blok kazıldığında otomatik olarak faiz kazanır. Fon yatıran kullanıcılar herhangi bir token kilitleme mekanizması bulunmadığından diledikleri zaman unstake yapabilirler.

dYdX Yönetişim Tokeni: dYdX Coin

dYdX tokeni sadece ödül değil, protokolü yönetmek için de kullanılır. Bu, size ve diğer kullanıcılara doğrudan fayda sağlayan önlemler için oy kullanabileceğiniz anlamına gelir. Platformda alınacak kararlarda söz sahibi olabilirsiniz.

Yorumlar (8)